この記事の目的:投資を始めようとしている初心者、または投資を始めたばかりの方が、よくある失敗パターンを事前に理解し、成功への道筋を明確にすることを目的としています。実際の事例や具体的なアドバイスを通じて、投資の基本原則を身につけていただけます。

はじめに:投資初心者が知っておくべき現実

投資は現代社会において、資産形成の重要な手段として注目を集めています。しかし、多くの初心者が投資の世界に足を踏み入れる際、必要な知識や心構えを十分に身につけないまま始めてしまうことが問題となっています。

金融庁が発表した「家計の金融行動に関する世論調査」によると、投資を始めた個人の約70%が最初の1年間で何らかの損失を経験しています。これは決して偶然ではなく、初心者が陥りやすい典型的な失敗パターンが存在するからです。

しかし、これらの失敗は決して避けられないものではありません。適切な知識と準備があれば、多くの失敗を未然に防ぐことができます。本記事では、投資初心者が陥りがちな失敗パターンを詳細に分析し、それぞれの回避方法を具体的な事例とともに解説します。

重要な前提:投資にリスクはつきものです。100%確実な投資方法は存在しません。しかし、適切な知識と戦略があれば、リスクを最小限に抑えながら、長期的な資産形成を目指すことができます。

第1章:投資初心者が陥りがちな5つの致命的失敗

1.1 明確な目標設定の欠如:「なんとなく投資」の危険性

投資初心者が最初に犯す最も重大な失敗の一つが、明確な目標を設定せずに投資を始めることです。「お金を増やしたい」「将来のために投資したい」といった漠然とした動機だけで投資を始めると、一貫性のない投資判断を下しがちになります。

なぜ目標設定が重要なのか

目標設定が不明確だと、以下のような問題が発生します:

- 投資期間の混乱:長期投資のつもりで始めたのに、短期的な値動きに一喜一憂してしまう

- リスク許容度の不明確さ:自分がどの程度のリスクを取れるのか判断できない

- 投資方法の一貫性の欠如:その時々の感情や市場の動きに左右されて投資方針がぶれる

- 成功の判断基準の欠如:投資が成功しているかどうかを客観的に判断できない

失敗事例:30歳のAさんは「将来のために投資を始めよう」と思い、100万円を日本株に投資しました。しかし、具体的な目標を設定していなかったため、株価が10%下落した時点でパニックになり、損失を確定させて売却してしまいました。その後、株価は回復し、1年後には当初の投資額を上回る水準まで上昇しましたが、Aさんはその恩恵を受けることができませんでした。

このような失敗を避けるためには、投資を始める前に以下の要素を明確にする必要があります:

- 投資の目的:老後資金、教育資金、住宅購入資金など、具体的な目的を設定する

- 目標金額:いくらまで資産を増やしたいのか数値で設定する

- 投資期間:いつまでに目標を達成したいのか期限を設定する

- リスク許容度:どの程度の損失なら受け入れられるのか確認する

1.2 リスクの軽視:「簡単に儲かる」という幻想

投資初心者が陥りがちな2つ目の失敗は、投資のリスクを軽視することです。特に、メディやSNSで「簡単に儲かる」「確実に利益が出る」といった情報に触れることで、投資を過度に楽観視してしまうケースが多く見られます。

リスクを軽視する背景

初心者がリスクを軽視してしまう主な理由として、以下が挙げられます:

- 成功例の偏重:メディアでは成功事例が多く取り上げられ、失敗例は表に出にくい

- バイアスの影響:自分だけは失敗しないという根拠のない自信

- 知識不足:投資商品の仕組みやリスクを十分に理解していない

- 感情的な判断:冷静な分析よりも感情に基づいた決断をしてしまう

重要な注意点:投資において「確実に儲かる」「リスクゼロ」といった表現は詐欺の可能性が高いです。金融商品取引法でも、このような断定的な表現は禁止されています。

具体的なリスクの種類

投資には様々なリスクが存在します。主要なリスクを理解することで、適切な投資判断ができるようになります:

| リスクの種類 | 説明 | 対策 |

|---|---|---|

| 価格変動リスク | 株価や債券価格の変動による損失 | 分散投資、長期保有 |

| 流動性リスク | 売却したい時に買い手が見つからない | 流動性の高い商品を選択 |

| 信用リスク | 投資先の企業が倒産する可能性 | 財務状況の確認、分散投資 |

| インフレリスク | 物価上昇により実質的な価値が減少 | インフレに強い資産への投資 |

| 為替リスク | 外国投資における為替変動の影響 | 通貨分散、為替ヘッジ |

失敗事例:投資を始めたばかりのBさんは、「絶対に儲かる」という触れ込みのFX自動売買システムに200万円を投資しました。しかし、システムの設定が不適切で、わずか2週間で投資資金の80%を失いました。Bさんは事前にFXのリスクや仕組みを十分に理解していなかったため、適切な判断ができませんでした。

1.3 情報の取捨選択ミス:信頼できる情報源の見極め

現代はインターネットの発達により、投資に関する情報が氾濫しています。しかし、その中には不正確な情報や偏った情報も多く含まれており、初心者が適切な情報を見極めることは困難です。

情報選択を間違える要因

投資初心者が情報選択を間違える主な要因として、以下が挙げられます:

- 情報源の信頼性を判断できない:権威のある情報源と個人の意見を区別できない

- 確証バイアス:自分の考えに合致する情報だけを選択的に受け入れる

- 感情的な情報に惑わされる:煽情的な表現や極端な予測に影響される

- 情報の鮮度を考慮しない:古い情報を現在の状況に当てはめてしまう

信頼できる情報源の特徴

信頼できる投資情報を見極めるためには、以下の特徴を持つ情報源を選ぶことが重要です:

- 公的機関の情報:金融庁、日本銀行、証券取引所などの公式発表

- 規制された金融機関:証券会社、銀行、保険会社の公式レポート

- 学術的な研究:大学や研究機関による客観的な分析

- 実績のある専門家:長年の経験と実績を持つ投資家やアナリスト

情報収集のコツ:一つの情報源だけに依存せず、複数の信頼できる情報源から情報を収集し、クロスチェックを行うことが重要です。また、情報の発信日時や背景も確認しましょう。

避けるべき情報源

以下のような情報源は避けるか、少なくとも慎重に判断することが必要です:

- 匿名の投資情報:発信者が明確でない情報は信頼性が低い

- 過度に煽情的な表現:「絶対」「確実」「秘密の方法」などの表現を多用する情報

- 根拠が不明確:データや分析の根拠が示されていない情報

- 利益相反の可能性:特定の商品を販売する目的で作られた情報

失敗事例:投資初心者のCさんは、SNSで「この株は来月絶対に2倍になる」という情報を見つけ、50万円を投資しました。しかし、その情報の発信者は匿名で、根拠も不明確でした。結果として、株価は上昇せず、Cさんは20%の損失を被りました。後日、その情報が株価操縦を目的とした虚偽の情報であったことが判明しました。

1.4 感情的な判断:恐怖と欲望に支配される投資

投資において最も避けるべき失敗の一つが、感情に基づいた判断です。市場の変動に対して感情的に反応してしまうと、冷静な投資判断ができなくなり、結果として大きな損失を被る可能性があります。

感情的な判断が生まれる背景

人間の脳は本能的に損失を回避しようとする性質があります。これは進化の過程で生存に有利だった特性ですが、投資においては逆に不利に働くことがあります:

- 損失回避バイアス:利益を得る喜びよりも損失の痛みを強く感じる

- 確証バイアス:自分の判断が正しいと信じたい気持ちが強い

- 群衆心理:他人の行動に影響されやすい

- 短期的思考:長期的な視点よりも目先の結果に注目してしまう

典型的な感情的判断のパターン

投資初心者が陥りがちな感情的判断のパターンには以下があります:

- パニック売り:株価が下落すると恐怖に駆られて損失を確定させる

- 高値掴み:株価が上昇すると欲望に駆られて高値で購入する

- 損切りができない:損失を認めたくない気持ちから塩漬け状態にする

- 利確を急ぐ:少しの利益でも確実に手に入れたいと早期に売却する

失敗事例:投資歴3か月のDさんは、保有していた株が購入価格から15%下落した時点で「これ以上損失が拡大したら大変だ」と考え、慌てて売却しました。しかし、その後市場が回復し、売却した株は1か月後に購入価格を上回る水準まで回復しました。Dさんは感情的な判断により、本来得られたはずの利益を逃してしまいました。

1.5 継続的な学習の軽視:「一度覚えれば十分」という錯覚

投資の世界は常に変化しており、新しい金融商品や投資手法が生まれ続けています。また、経済状況や市場環境も時代とともに変化するため、継続的な学習なしに長期的な投資成功を収めることは困難です。

学習を怠る理由

多くの投資初心者が継続的な学習を怠ってしまう理由として、以下が挙げられます:

- 時間の制約:日常生活や仕事が忙しく、学習時間を確保できない

- 学習の必要性の認識不足:投資は一度覚えれば十分だと思い込んでいる

- 情報の多さに圧倒:学習すべき情報が多すぎて何から始めればよいかわからない

- 短期的な成功体験:初期の成功により学習の必要性を感じなくなる

学習を怠った場合の影響

継続的な学習を怠ると、以下のような問題が発生します:

- 市場変化への対応不足:新しい市場動向や投資環境の変化に適応できない

- リスク管理の甘さ:新しいリスク要因を認識できず、適切な対策が取れない

- 機会損失:新しい投資機会や有利な金融商品を見逃してしまう

- 詐欺被害のリスク:巧妙な投資詐欺を見抜けず、被害に遭う可能性が高まる

第2章:失敗を回避するための具体的な方法

2.1 SMART目標設定法を活用した投資計画の立て方

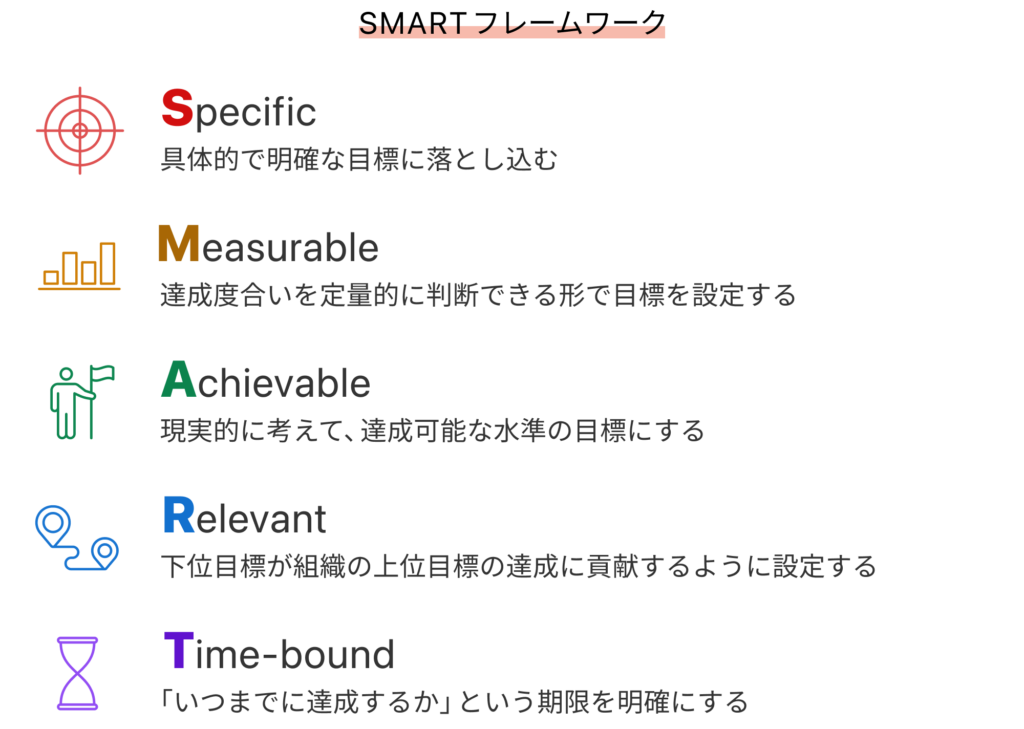

投資で成功するための第一歩は、明確で実現可能な目標を設定することです。ビジネスの世界で広く使われているSMART目標設定法を投資に応用することで、より効果的な投資計画を立てることができます。

SMART目標設定法とは

SMART目標設定法は、以下の5つの要素で構成されます:

- Specific(具体的):目標を明確で具体的に設定する

- Measurable(測定可能):達成度を数値で測定できるようにする

- Achievable(達成可能):現実的に達成可能な目標にする

- Relevant(関連性):自分の人生設計に関連した目標にする

- Time-bound(期限付き):明確な期限を設定する

投資目標の具体例

以下に、SMART目標設定法を使った投資目標の具体例を示します:

良い目標例:「30歳から60歳までの30年間で、毎月3万円の積立投資を行い、年率5%のリターンを目指して、老後資金として2,500万円を貯蓄する」

悪い目標例:「将来のためにお金を増やしたい」

目標設定のステップ

効果的な投資目標を設定するためのステップは以下の通りです:

- 現状分析:現在の資産状況、収入、支出を正確に把握する

- 将来設計:人生設計を考慮し、必要となる資金を計算する

- リスク許容度の確認:年齢、家族構成、収入安定性を考慮してリスク許容度を設定する

- 投資期間の設定:目標達成までの期間を明確にする

- 定期的な見直し:年に1回は目標の進捗を確認し、必要に応じて調整する

実践的なアドバイス:目標を設定した後は、それを書面にまとめ、定期的に確認できる場所に保管しておきましょう。また、家族がいる場合は、投資目標を共有し、理解を得ることも重要です。

2.2 効果的なリスク分散戦略

投資におけるリスクを効果的に管理するための基本原則は分散投資です。「卵を一つのカゴに盛るな」という格言通り、投資資金を複数の資産に分散することで、特定の投資先の損失が全体に与える影響を最小限に抑えることができます。

分散投資の種類

効果的な分散投資を行うためには、以下の4つの軸で分散を考える必要があります:

- 資産クラス分散:株式、債券、不動産、コモディティなど異なる資産クラスに分散

- 地域分散:日本、米国、ヨーロッパ、新興国など異なる地域に分散

- 時間分散:投資時期を分散して価格変動リスクを軽減

- 通貨分散:円、ドル、ユーロなど異なる通貨建て資産に分散

初心者向けの分散投資ポートフォリオ例

投資初心者におすすめの分散投資ポートフォリオの例を以下に示します:

| 資産クラス | 割合 | 具体的な投資先 | 特徴 |

|---|---|---|---|

| 国内株式 | 30% | 日経225連動型ETF | 日本経済の成長に連動 |

| 海外株式 | 30% | 全世界株式インデックスファンド | 世界経済の成長に連動 |

| 国内債券 | 20% | 日本国債インデックスファンド | 安定した収益を期待 |

| 海外債券 | 15% | 先進国債券インデックスファンド | 通貨分散効果 |

| REIT | 5% | J-REITインデックスファンド | 不動産投資効果 |

注意点:上記のポートフォリオは一般的な例であり、個人の年齢、リスク許容度、投資目標によって最適な配分は異なります。必ず自分の状況に合わせて調整してください。

リバランシングの重要性

分散投資を行った後は、定期的にリバランシング(資産配分の調整)を行うことが重要です。市場の変動により資産配分が当初の目標から乖離した場合は、売却や追加投資により配分を調整します。

リバランシングの頻度は、一般的に以下の通りです:

- 定期的なリバランシング:年に1回または半年に1回

- 閾値によるリバランシング:目標配分から5%以上乖離した時

- 追加投資時のリバランシング:新たな資金を投資する際に配分を調整

2.3 情報収集と分析の体系的アプローチ

投資で成功するためには、正確で信頼性の高い情報を効率的に収集し、適切に分析することが不可欠です。情報収集と分析を体系的に行うことで、より良い投資判断ができるようになります。

信頼できる情報源の活用

投資情報を収集する際は、以下の公的機関や規制された金融機関の情報を中心に活用しましょう:

- 金融庁:https://www.fsa.go.jp/ – 金融政策や規制情報

- 日本銀行:https://www.boj.or.jp/ – 金融政策や経済統計

- 日本証券業協会:https://www.jsda.or.jp/ – 証券業界の情報

- 東京証券取引所:https://www.jpx.co.jp/ – 市場情報や上場企業データ

企業分析の基本手法

個別株投資を行う場合は、以下の観点から企業分析を行うことが重要です:

- 財務分析:売上高、利益、自己資本比率などの財務指標を確認

- 業界分析:属する業界の成長性や競争環境を分析

- 競合分析:同業他社との比較により競争優位性を確認

- 経営陣分析:経営陣の経歴や実績を確認

- ESG分析:環境・社会・ガバナンス面での取り組みを評価

情報収集のコツ:複数の情報源から情報を収集し、一つの情報だけを鵜呑みにしないことが重要です。また、情報の発信日時や背景も必ず確認しましょう。

2.4 感情をコントロールする投資規律

投資で成功するためには、感情的な判断を避け、事前に決めた投資方針を一貫して実行することが重要です。感情をコントロールするための具体的な方法を以下に示します。

投資ルールの設定

感情的な判断を避けるために、事前に明確な投資ルールを設定しましょう:

- 損切りルール:購入価格から何%下落したら売却するか事前に決める

- 利確ルール:目標利益に達したら売却するタイミングを決める

- 投資額の上限:一度に投資する金額の上限を設定する

- 投資頻度:投資判断を行う頻度を決める(毎日チェックしない等)

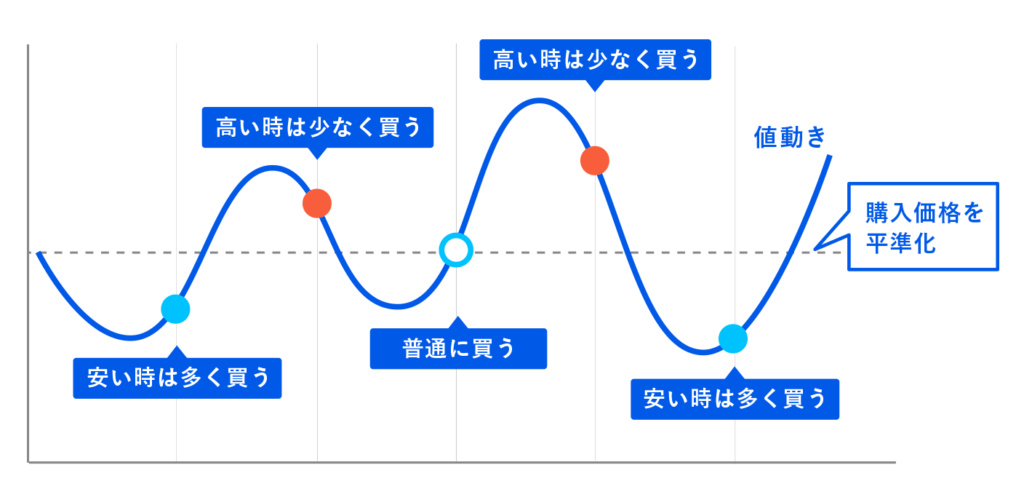

ドルコスト平均法の活用

ドルコスト平均法は、定期的に一定額を投資することで、価格変動リスクを軽減する投資手法です。この方法を活用することで、以下のメリットが得られます:

- 価格変動の平均化:高値掴みや安値売りのリスクを軽減

- 感情的判断の排除:機械的に投資するため感情に左右されない

- 投資の習慣化:定期的な投資により長期的な資産形成が可能

- 時間の節約:市場タイミングを計る必要がない

成功事例:投資家のEさんは、毎月1日に必ず5万円を投資信託に投資するルールを設定し、5年間継続しました。この間、市場には大きな変動がありましたが、Eさんは一切投資方針を変更せず、結果として年率7%のリターンを達成しました。

2.5 継続的な学習と自己改善

投資の世界は常に変化しており、継続的な学習なしに長期的な成功を収めることは困難です。効果的な学習方法と自己改善のアプローチを以下に示します。

体系的な学習計画

投資に関する知識を体系的に身につけるための学習計画を立てましょう:

- 基礎知識の習得:投資の基本原則、金融商品の仕組み、リスクとリターンの関係

- 実践的なスキル:企業分析、市場分析、ポートフォリオ管理

- 専門分野の深掘り:特定の投資手法や資産クラスに特化した知識

- 最新情報の収集:市場動向、新しい投資商品、規制変更

おすすめの学習リソース

投資に関する知識を深めるための信頼できる学習リソースを以下に紹介します:

- 書籍:「ウォール街のランダム・ウォーカー」

- 「敗者のゲーム」

- 「投資の大原則」

- オンラインコース:日本証券業協会の投資者教育コンテンツ

- セミナー:証券会社や投資信託会社が主催するセミナー

- 資格取得:証券外務員、FP技能士、証券アナリストなど

第3章:実践的な投資戦略

3.1 年代別投資戦略

投資戦略は年齢や人生のステージによって変わります。以下に年代別の投資戦略を示します。

20代・30代:積極的な成長投資

この年代の特徴と投資戦略:

- 時間的余裕:長期投資が可能なため、リスクを取って高いリターンを狙える

- 人的資本:将来の稼ぐ力があるため、一時的な損失に耐えられる

- 推奨戦略:株式中心のポートフォリオで積極的な成長を目指す

- 目標配分:株式70-80%、債券20-30%

40代・50代:バランス重視の投資

この年代の特徴と投資戦略:

- 責任の増大:家族の責任が重くなり、安定性も重要になる

- 収入のピーク:最も投資資金を捻出できる時期

- 推奨戦略:成長性と安定性のバランスを取る

- 目標配分:株式50-60%、債券30-40%、その他10%

60代以降:保守的な資産保全

この年代の特徴と投資戦略:

- 資産の保全:既に築いた資産を守ることが最優先

- 収入の減少:定年退職により収入が減少する可能性

- 推奨戦略:安定性を重視し、インカムゲインを狙う

- 目標配分:株式30-40%、債券50-60%、現金10%

3.2 投資商品の選び方

投資初心者におすすめの投資商品とその特徴を以下に示します。

投資信託(インデックスファンド)

初心者に最もおすすめの投資商品です:

- 分散効果:一つの商品で多くの銘柄に分散投資できる

- 専門的運用:プロのファンドマネージャーが運用

- 少額投資:100円から投資可能

- 手数料の安さ:特にインデックスファンドは手数料が安い

ETF(上場投資信託)

株式のように取引できる投資信託です

- リアルタイム取引:市場が開いている時間に自由に売買できる

- 透明性:構成銘柄がリアルタイムで確認できる

- 低コスト:一般的に投資信託より手数料が安い

- 多様性:様々な指数やテーマに投資可能

まとめ:成功する投資家になるための行動指針

投資初心者が成功するためには、以下の5つの原則を守ることが重要です:

- 明確な目標設定:SMART目標設定法を使って具体的で実現可能な目標を設定する

- 適切なリスク管理:分散投資とリバランシングによりリスクを効果的に管理する

- 信頼できる情報源の活用:公的機関や規制された金融機関の情報を中心に収集する

- 感情のコントロール:事前に決めた投資ルールを一貫して実行する

- 継続的な学習:投資に関する知識を常にアップデートし続ける

投資は一朝一夕で成功するものではありません。継続的な努力と学習により、徐々に投資スキルを向上させていくことが重要です。この記事で紹介した内容を参考に、自分に合った投資スタイルを見つけ、長期的な資産形成を目指してください。

最後に:投資は自己責任で行うものです。この記事の内容は一般的な情報提供を目的としており、個別の投資判断については、必要に応じて専門家に相談することをお勧めします。また、投資を始める前には、各金融商品の目論見書やリスク説明書をよく読み、内容を理解した上で投資を行ってください。

※この記事は投資に関する一般的な情報提供を目的としており、特定の投資商品の推奨や投資助言を行うものではありません。投資はリスクを伴いますので、ご自身の判断と責任において行ってください。