はじめに

現代の低金利環境において、資産形成や資産運用の重要性はますます高まっています。しかし、多くの人が「投資は怖い」「リスクが高い」という理由で、預貯金のみに頼った資産運用を続けているのが現実です。

投資におけるリスクは確かに存在しますが、そのリスクを正しく理解し、適切に管理することで、長期的な資産形成を実現することが可能です。本記事では、代表的な金融商品のリスクを徹底的に比較し、読者の皆様が自分に最適な投資戦略を構築できるよう、包括的な情報を提供いたします。

1. 投資リスクの基本概念

1.1 リスクとは何か

投資の世界における「リスク」は、一般的に想像される「危険」や「損失」とは異なる概念です。投資におけるリスクとは、「期待される収益からの振れ幅」を意味します。つまり、リターンの不確実性全体を指しており、上振れも下振れも含んだ概念なのです。

この理解は非常に重要で、リスクが高いということは、大きな損失を被る可能性があると同時に、大きな利益を得る可能性も高いということを意味します。逆に、リスクが低い投資は、損失の可能性は小さいものの、大きな利益を得る機会も限定的になります。

1.2 リスクの種類と特徴

投資リスクには様々な種類があり、それぞれ異なる特徴を持っています。以下に主要なリスクを詳しく解説します。

価格変動リスク(マーケットリスク)

価格変動リスクは、市場の需給バランスや経済情勢の変化によって、投資商品の価格が上下に変動するリスクです。株式投資において最も顕著に現れるリスクで、企業の業績、経済指標、政治情勢、自然災害など、様々な要因が価格に影響を与えます。

例えば、2008年のリーマンショック時には、世界的な金融危機により多くの株式が暴落しました。日経平均株価は1年間で約50%も下落し、多くの投資家が大きな損失を被りました。一方で、その後の回復局面では、適切なタイミングで投資を継続した投資家は大きな利益を得ることができました。

信用リスク(デフォルトリスク)

信用リスクは、投資先の企業や国が財政難に陥り、元本や利息の支払いができなくなるリスクです。このリスクは特に債券投資において重要で、投資格付けが低い企業や国の債券ほど高い信用リスクを伴います。

近年の例では、2020年のコロナ禍により、航空業界や観光業界の企業が深刻な経営難に陥り、一部の企業債券がデフォルトを起こしました。しかし、信用リスクの高い債券は、その分高い利回りを提供するため、リスクと リターンのバランスを考慮した投資判断が求められます。

流動性リスク

流動性リスクは、投資商品を売却したいときに、適正な価格で迅速に売却できないリスクです。不動産投資や一部の債券、新興国の株式などで特に顕著に現れます。

例えば、不動産投資では、物件を売却するのに数ヶ月から1年以上の時間がかかることがあり、急に現金が必要になった場合に困難を伴います。また、市場が混乱している際には、通常流動性の高い株式でも、適正価格での売却が困難になることがあります。

為替リスク

為替リスクは、外国通貨建ての投資において、為替相場の変動により投資収益が影響を受けるリスクです。海外株式、外国債券、外貨預金などが該当します。

具体例として、米国株式に投資した場合を考えてみましょう。株価が10%上昇したとしても、同時にドル円相場が円高に15%動けば、円建てでの投資収益はマイナスになってしまいます。逆に、株価が変わらなくても、円安が進めば為替差益を得ることができます。

インフレリスク

インフレリスクは、物価上昇により貨幣価値が下落し、投資の実質的な価値が減少するリスクです。特に現金や預金などの名目金利が固定されている投資で顕著に現れます。

例えば、年利1%の定期預金に100万円を預けた場合、1年後には101万円になります。しかし、同時に物価が3%上昇していれば、実質的な購買力は98万円相当に減少してしまいます。このように、低金利環境では現金や預金もリスクを伴うことを理解することが重要です。

2. 主要金融商品のリスク分析

2.1 預金・現金

預金は最も身近で安全性の高い金融商品として広く利用されています。しかし、預金にもリスクは存在します。

預金のリスク特性

- 信用リスク:預金保険制度により1金融機関あたり元本1,000万円とその利息まで保護されるため、限定的

- 流動性リスク:普通預金は即座に引き出し可能で、流動性リスクは極めて低い

- インフレリスク:現在の低金利環境では、インフレ率を下回る金利のため、実質的な価値減少リスクが高い

- 機会損失リスク:他の投資機会を逃すことによる潜在的な収益機会の損失

具体例:預金のインフレリスク

2024年現在、大手銀行の普通預金金利は年0.001%程度です。一方、日本政府は年2%のインフレ目標を掲げています。1,000万円を普通預金に置いた場合の10年後の実質価値を計算してみましょう。

名目価値:1,000万円 × (1.00001)^10 ≈ 1,000万円

実質価値:1,000万円 ÷ (1.02)^10 ≈ 820万円

つまり、10年間で実質的に約180万円の価値が失われる計算になります。

2.2 株式投資

株式投資は、企業の成長とともに高いリターンを期待できる反面、価格変動リスクが高い投資商品です。

株式投資のリスク特性

- 価格変動リスク:企業業績、経済情勢、市場センチメントなどにより株価が大きく変動

- 信用リスク:投資先企業の倒産リスク。ただし、株式は企業の一部を所有するため、債券より優先順位は低い

- 流動性リスク:上場株式は比較的流動性が高いが、売買代金の少ない銘柄では流動性リスクが存在

- 為替リスク:海外株式投資の場合、為替相場の変動が投資収益に影響

| 指数 | 期間 | 平均リターン | 標準偏差(リスク) | 最大下落率 |

|---|---|---|---|---|

| 日経平均 | 1990-2023 | 2.1% | 22.3% | -63.2% |

| S&P500 | 1990-2023 | 10.4% | 15.8% | -56.8% |

| MSCI新興国 | 1990-2023 | 8.2% | 25.1% | -65.4% |

注意:上記データは過去の実績であり、将来の運用成果を保証するものではありません。投資判断は十分な情報収集と検討の上で行ってください。

2.3 債券投資

債券は、国や企業が資金調達のために発行する借用証書のような金融商品で、株式と比較して一般的に低リスク・低リターンの特性を持ちます。

債券投資のリスク特性

- 信用リスク:発行体の財務状況悪化による元本・利息の支払不能リスク

- 金利リスク:市場金利の変動により債券価格が変動するリスク

- 流動性リスク:特に社債では、売却時に適正価格での取引が困難な場合がある

- 為替リスク:外国債券の場合、為替相場の変動リスク

- インフレリスク:固定金利債券では、インフレにより実質価値が減少するリスク

債券の種類別リスク比較

| 債券種類 | 信用リスク | 金利リスク | 流動性 | 期待リターン |

|---|---|---|---|---|

| 国債(10年) | 極めて低 | 中 | 高 | 低 |

| 社債(投資適格) | 低 | 中 | 中 | 中 |

| 社債(ハイイールド) | 高 | 中 | 低 | 高 |

| 外国債券 | 中 | 中 | 中 | 中 |

2.4 投資信託(ファンド)

投資信託は、多くの投資家から資金を集め、運用の専門家が株式や債券などに分散投資する金融商品です。少額から分散投資が可能な点が大きな魅力です。

投資信託のリスク特性

- 基準価額変動リスク:組み入れ資産の価格変動により基準価額が変動

- 信用リスク:運用会社や信託銀行の信用リスク(ただし、資産は分別管理される)

- 流動性リスク:一部のファンドでは、解約制限や信託財産留保額が設定される場合がある

- 為替リスク:海外資産に投資するファンドでは、為替相場の変動リスク

- 運用リスク:運用担当者の判断ミスや運用方針の変更によるリスク

具体例:投資信託のリスク分散効果

個別株式投資と株式投資信託のリスク比較を見てみましょう。

個別株式投資の場合:

トヨタ自動車1社に100万円投資した場合、その会社固有のリスク(リコール、経営陣の問題など)がそのまま投資収益に影響します。

株式投資信託の場合:

日本株式ファンドに100万円投資した場合、数十社から数百社に分散投資されるため、特定企業のリスクが分散されます。ただし、市場全体の下落リスクは回避できません。

2.5 不動産投資

不動産投資は、物件を購入して賃貸収入を得る方法や、不動産投資信託(REIT)を通じて間接的に不動産に投資する方法があります。

不動産投資のリスク特性

- 価格変動リスク:不動産市況、金利動向、地域開発などにより物件価格が変動

- 空室リスク:入居者が見つからない、退去により賃料収入が途絶えるリスク

- 流動性リスク:不動産は売却に時間がかかり、急な現金化が困難

- 金利リスク:借入金利の上昇により投資収益が圧迫されるリスク

- 災害リスク:地震、火災、水害などによる物件損害リスク

- 修繕リスク:建物の老朽化による修繕費用の増加

不動産投資の種類別比較

| 投資方法 | 初期投資額 | 流動性 | 管理の手間 | 分散効果 |

|---|---|---|---|---|

| 現物不動産 | 数百万円~ | 低 | 高 | 低 |

| REIT | 数万円~ | 高 | 無 | 高 |

| 不動産クラウドファンディング | 1万円~ | 低 | 無 | 中 |

3. リスク許容度の判定方法

3.1 リスク許容度とは

リスク許容度とは、投資家が投資によって損失を被る可能性をどの程度受け入れることができるかを表す指標です。これは投資戦略を決定する上で最も重要な要素の一つです。

リスク許容度は以下の要素によって決まります:

- 投資期間:長期投資ほど高いリスクを取ることができる

- 年齢:若い投資家ほど高いリスクを取ることができる

- 収入の安定性:安定した収入があるほど高いリスクを取ることができる

- 家族構成:扶養家族がいる場合、リスク許容度は低くなる傾向

- 投資知識・経験:知識と経験が豊富なほど高いリスクを取ることができる

- 心理的要因:損失に対する心理的な耐性

3.2 リスク許容度の測定方法

以下の質問に答えることで、自身のリスク許容度を客観的に評価できます。

質問例とスコアリング

- 投資期間について

- 1年未満(1点)

- 1-3年(2点)

- 3-5年(3点)

- 5-10年(4点)

- 10年以上(5点)

- 年齢について

- 60歳以上(1点)

- 50-59歳(2点)

- 40-49歳(3点)

- 30-39歳(4点)

- 20-29歳(5点)

- 投資経験について

- 全くない(1点)

- 預金のみ(2点)

- 投資信託の経験あり(3点)

- 株式投資の経験あり(4点)

- 様々な投資経験あり(5点)

- 損失への態度

- 1円でも損失は嫌だ(1点)

- 5%程度の損失なら受け入れる(2点)

- 10%程度の損失なら受け入れる(3点)

- 20%程度の損失なら受け入れる(4点)

- 30%以上の損失も受け入れる(5点)

リスク許容度の判定

- 合計4-8点:保守的 → 預金、国債中心の運用

- 合計9-12点:やや保守的 → 債券中心に株式を少し組み入れ

- 合計13-16点:バランス重視 → 株式と債券を半々程度

- 合計17-20点:積極的 → 株式中心の運用

4. 資産配分戦略

4.1 現代ポートフォリオ理論の基本

現代ポートフォリオ理論は、ノーベル経済学賞受賞者のハリー・マーコウィッツによって提唱された投資理論です。この理論の核心は、「リスクを抑えながらリターンを最大化する」ことです。

同理論の重要な概念:

- 分散投資:異なる資産に投資することでリスクを軽減

- 相関係数:資産同士の価格変動の関係性

- 効率的フロンティア:最も効率的なリスク・リターンの組み合わせ

- シャープレシオ:リスク1単位あたりのリターンを示す指標

4.2 年代別推奨資産配分

年齢に応じた資産配分の考え方を示します。これは一般的なガイドラインであり、個人の状況に応じて調整が必要です。

20代の資産配分例

20代推奨ポートフォリオ

株式70% | 債券20% | 現金10%

長期投資が可能で、高い成長性を重視

30代の資産配分例

30代推奨ポートフォリオ

株式60% | 債券30% | 現金10%

キャリア形成期で、やや積極的な運用

40代の資産配分例

40代推奨ポートフォリオ

株式50% | 債券40% | 現金10%

バランスを重視し、リスクを抑制

50代以降の資産配分例

50代以降推奨ポートフォリオ

株式40% | 債券50% | 現金10%

安定性を重視し、保守的な運用

4.3 地域別・セクター別分散

投資対象を地域やセクターで分散することで、特定地域や業界のリスクを軽減できます。

地域別分散の例

- 日本株式:30-40% (為替リスクなし、身近な企業への投資)

- 先進国株式:40-50% (安定した経済成長、通貨分散)

- 新興国株式:10-20% (高い成長性、ただし高いリスク)

セクター別分散の重要性

特定のセクターに集中投資することのリスクを、コロナ禍の例で説明します。

コロナ禍における セクター別影響

| セクター | 2020年の影響 | 株価変動(概算) |

|---|---|---|

| 航空・旅行 | 大幅マイナス | -60%~-80% |

| IT・テクノロジー | 大幅プラス | +20%~+50% |

| ヘルスケア | プラス | +5%~+20% |

| 小売・外食 | 業態により明暗 | -50%~+30% |

5. リスク管理の実践的手法

5.1 ドルコスト平均法

ドルコスト平均法は、定期的に一定額を投資し続ける手法です。価格が高い時は少なく、安い時は多く購入することで、平均購入単価を抑制できます。

ドルコスト平均法の効果例

毎月1万円を投資信託に投資する場合:

| 月 | 基準価額 | 投資額 | 購入口数 |

|---|---|---|---|

| 1月 | 10,000円 | 10,000円 | 1.0口 |

| 2月 | 8,000円 | 10,000円 | 1.25口 |

| 3月 | 12,000円 | 10,000円 | 0.83口 |

| 合計 | – | 30,000円 | 3.08口 |

平均購入単価:30,000円 ÷ 3.08口 = 9,740円

3月末の評価額:3.08口 × 12,000円 = 36,960円

利益:36,960円 – 30,000円 = 6,960円

5.2 リバランス戦略

リバランスとは、当初設定した資産配分比率を定期的に見直し、調整する作業です。市場の変動により資産配分が変化するため、定期的な調整が必要です。

リバランスの実施方法

- 定期リバランス:3ヶ月~1年ごとに実施

- 乖離率リバランス:目標配分から5-10%乖離した時点で実施

- 混合型:定期チェックと乖離率の両方を考慮

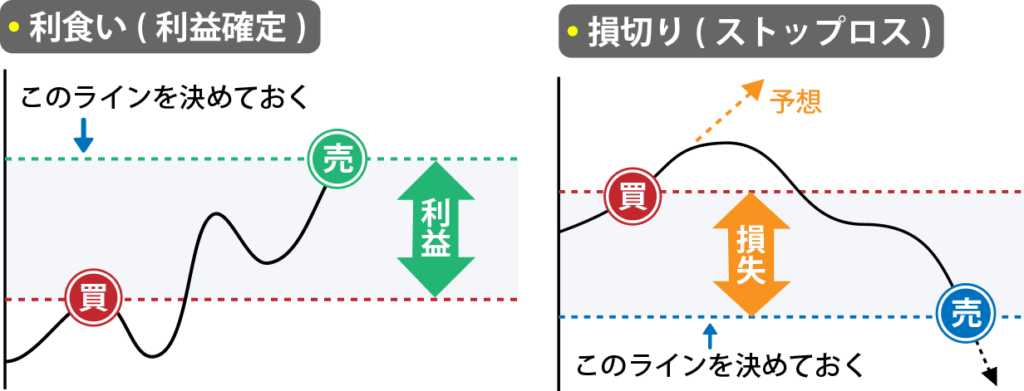

5.3 損切りと利確の戦略

適切な損切りと利確の設定は、リスク管理の基本です。

損切りのルール例

- 固定パーセンテージ:購入価格から10-20%下落で損切り

- トレーリングストップ:最高値から一定パーセンテージ下落で損切り

- 期間設定:一定期間マイナスが続いた場合の損切り

利確のルール例

- 目標利益率:20-30%の利益で段階的に利確

- 分割利確:複数回に分けて利確を実施

- トレンド転換:上昇トレンドが転換した時点で利確

6. 投資商品の選択基準

6.1 投資信託の選び方

投資信託を選ぶ際のポイントを説明します。

重要な確認項目

- 信託報酬:年率0.1-2%程度。低いほど良い

- 販売手数料:ノーロード(手数料無料)が望ましい

- 信託財産留保額:解約時の手数料。0-0.5%程度

- 運用方針:インデックス型かアクティブ型か

- 純資産総額:30億円以上が望ましい

- 運用期間:無期限が望ましい

6.2 証券会社の選び方

投資を始める際の証券会社選びのポイントです。

比較すべき項目

| 項目 | 大手証券 | ネット証券 | 銀行 |

|---|---|---|---|

| 手数料 | 高 | 低 | 高 |

| 商品数 | 多 | 多 | 少 |

| 情報提供 | 充実 | WEB中心 | 少 |

| サポート | 対面 | 電話・メール | 対面 |

7. 実際の投資戦略例

7.1 保守的な投資戦略

リスクを抑えたい投資家向けの戦略です。

推奨ポートフォリオ

- 国内債券型投資信託:40%

- 海外債券型投資信託:20%

- 国内株式型投資信託:20%

- 海外株式型投資信託:10%

- 現金・預金:10%

月3万円投資の場合の配分例

- 国内債券ファンド:12,000円

- 海外債券ファンド:6,000円

- 国内株式ファンド:6,000円

- 海外株式ファンド:3,000円

- 現金積立:3,000円

7.2 積極的な投資戦略

高いリターンを目指す投資家向けの戦略です。

推奨ポートフォリオ

- 国内株式型投資信託:30%

- 海外株式型投資信託:40%

- 新興国株式型投資信託:20%

- 国内債券型投資信託:5%

- 現金・預金:5%

8. 投資における注意点とリスク管理

8.1 よくある失敗パターン

- 一点集中投資:特定の銘柄や市場に集中投資してリスクを高める

- 感情的な取引:恐怖や欲に基づく非合理的な売買

- 短期売買の繰り返し:手数料負けや税金の影響

- 情報不足:十分な調査をせずに投資判断

- 借金での投資:レバレッジを効かせすぎてリスクを拡大

8.2 税金対策

投資における税金についても理解しておきましょう。

主な税制優遇制度

- NISA:年間120万円まで投資利益が非課税

- つみたてNISA:年間40万円まで20年間投資利益が非課税

- iDeCo:拠出時の所得控除、運用益非課税、受取時の控除

- 特定口座(源泉徴収あり):確定申告不要の簡便制度

まとめ

投資におけるリスクは避けられないものですが、適切な知識と戦略により、リスクを管理しながら長期的な資産形成を実現することが可能です。重要なのは、自身のリスク許容度を正確に把握し、それに応じた投資戦略を構築することです。

また、投資は長期的な視点で取り組むことが重要です。短期的な市場の変動に一喜一憂せず、定期的な見直しを行いながら、継続的な投資を心がけましょう。

最後に、投資は自己責任が原則です。本記事の内容を参考にしながらも、必ず自分自身で十分な調査と検討を行い、投資判断を行ってください。不明な点があれば、専門家への相談も検討することをお勧めします。

免責事項:本記事の内容は一般的な情報提供を目的としており、投資勧誘や投資判断の助言を行うものではありません。投資は自己責任で行い、損失が発生した場合でも当方は一切の責任を負いません。

参考リンク

本記事は2024年12月時点の情報に基づいて作成されております。最新の情報は各機関の公式サイトでご確認ください。